Erfolgreich mit dem Finanzamt verhandeln

Ärgerlich aber kaum vermeidbar: Vorauszahlungen: Vorauszahlungen drücken: Einkommensteuer und Gewerbesteuer

Vorauszahlungen drücken: Einkommensteuer und Gewerbesteuer

Auf dieser Seite

Mit Bild

Für Einkommensteuer, Gewerbesteuer und Umsatzsteuer müssen Sie Vorauszahlungen leisten. Das ist besonders ärgerlich, denn selbst wenn man später etwas zurückerhält, fehlt die Vorauszahlung erst mal in der Kasse. Ihre Liquidität wird dadurch geschwächt. Darum sollten Sie die Vorauszahlungen nicht einfach zähneknirschend zahlen. Prüfen Sie immer wieder, ob eine Senkung der Vorauszahlung bei Einkommen- und Gewerbesteuer möglich ist. Prüfen Sie auch Ihre von Ihnen berechnete Umsatzsteuervorauszahlung genau. Jeder Rechenfehler kostet Sie hier Liquidität!

Mit Bild

Vorauszahlungen werden für die Einkommensteuer (beziehungsweise Körperschaftssteuer) jeweils zum 10. der Monate März, Juni, September und Dezember erhoben, wenn die Steuerschuld pro Jahr mindestens 400 Euro beträgt und pro Vorauszahlungstermin mindestens 100 Euro erhoben werden. Fällt der 10. auf einen Samstag oder einen Sonn- oder Feiertag, endet der Termin am nächsten darauf folgenden Werktag.

Mit Bild

Hier haben Sie bereits eine Möglichkeit, die Kosten zu senken, indem Sie Kinderbetreuungskosten, Investitionsabzugsbeträge und andere Steuerermäßigungen geltend machen. Hierzu reicht ein einfaches Schreiben an den Fiskus, in dem Sie die steuermindernden Sachverhalte geltend machen und eine Herabsetzung der Vorauszahlung beantragen.

Mit Bild

Gewerbesteuer-Vorauszahlungen werden jeweils zum 15. Februar, Mai, August und November fällig. Die Vorauszahlung beträgt ein Viertel der zuletzt festgesetzten Jahressteuerschuld, auf volle Euro abgerundet. Liegt die Vorauszahlung unter 50 Euro, wird sie nicht erhoben. Dies nur der Vollständigkeit halber, da ja die Gewerbesteuer von der Gemeinde erhoben wird.

Mit Bild

Die Umsatzsteuervorauszahlungen müssen Sie selbst berechnen. Hierfür gibt es einen amtlichen Vordruck (Umsatzsteuervoranmeldung), der auch elektronisch (Elster-Verfahren) ausgefüllt werden kann. Wann Sie die Vorauszahlungen leisten müssen, hängt von der Umsatzsteuerzahllast (Umsatzsteuer abzüglich Vorsteuer) ab:

Mit Bild

Umsatzsteuerzahllast |

Vorauszahlungen |

Termine |

bis 1.000 Euro |

keine |

|

1.000 bis 7.500 Euro |

vierteljährlich |

10.01., 10.04., 10.07., 10.10. |

über 7.500 Euro |

monatlich |

10.01., 10.02., 10.03. usw. |

Mit Bild

Sie haben einen Monat mehr Zeit zur Abgabe, wenn Sie - formlos - eine Dauerfristverlängerung beantragen. Monatliche Zahler müssen allerdings dann 1/11 der Vorjahreszahllast zahlen und die Abrechnung im Dezember korrigieren. Quartalszahler zahlen bei Dauerfristverlängerung den selbst ermittelten Betrag.

Mit Bild

Bitte machen Sie nicht den Fehler, die Vorauszahlungen zu verzögern. Werden die Termine nicht eingehalten, kann das Finanzamt für jeden angefangenen Monat ein Prozent Säumniszuschlag berechnen. Für den 10. des Monats gibt es aber noch eine Schonfrist von drei Tagen. Wenn Sie also beispielsweise am 10. überweisen und das Geld geht beim Finanzamt am 13. ein, ist das noch in Ordnung.

Aber Vorsicht: Wer den Überweisungsträger am 10. abends bei der Hausbank in den Briefkasten wirft, spielt mit dem Feuer - dann kann es nämlich eng werden. Für Schecks gilt die Schonfrist nicht - die werden vom Finanzamt grundsätzlich drei Tage nach Eingang gutgeschrieben, sodass ein Scheck, der am 11. eintrifft, erst zum 14. gutgeschrieben wird und deshalb zu spät kommt. Dabei geht es nur um die Gutschrift beim Finanzamt - Ihr Konto kann schon früher belastet werden.

Ganz aus dem Schneider sind Sie, wenn Sie dem Finanzamt eine Einzugsermächtigung erteilen. Das ist zu empfehlen, da die meisten Finanzämter immer recht spät das Geld abbuchen, häufig sogar nach der "Schonfrist". Das muss Sie nicht stören, denn es ist dann Sache des Fiskus.

Mit Bild

Wie werden Vorauszahlungen berechnet?

Die Höhe der Vorauszahlung für Einkommensteuer und Gewerbesteuer richtet sich nach der Höhe des letzten Steuerbescheids. Das bedeutet, dass eine Steuernachzahlung immer auch zur Anhebung der Vorauszahlung führt. Hierzu ein Beispiel:

Jahr |

EK-Steuer lt. Bescheid |

Vorauszahlungen im Folgejahr |

Nachzahlung |

1. Jahr |

6.000 Euro |

1.500 Euro |

|

2. Jahr |

8.000 Euro |

2.000 Euro |

2.000 Euro |

3. Jahr |

12.000 Euro |

3.000 Euro |

4.000 Euro |

Denken Sie daran: Jede Steuernachzahlung verändert Ihre Liquiditäts-Situation durch steigende Vorauszahlungen auch langfristig!

Gewerbesteuer fällt bei Freiberuflern nicht an. Auch bei Einzelunternehmen oder Personengesellschaften fällt die Gewerbesteuer erst an, wenn der Gewinn die Freibetragsgrenze von 24.500 Euro übersteigt.

Die Höhe der Umsatzsteuervorauszahlung berechnen Sie selbst und melden diese ans Finanzamt.

Mit Bild

Zum Weiterlesen: Weiterführende Beiträge

Umsatzsteuervoranmeldung: Wann, wie oft - und wie die Daten ans Finanzamt übermitteln?

Suchen Sie eine umfassende, gleichzeitig aber auch schnelle und praxisorientierte Einführung in das Thema "Umsatzsteuer" generell? Dann werden Sie im Leitfaden Umsatzsteuer fündig.

Mit Bild

Musterbriefe zum Download

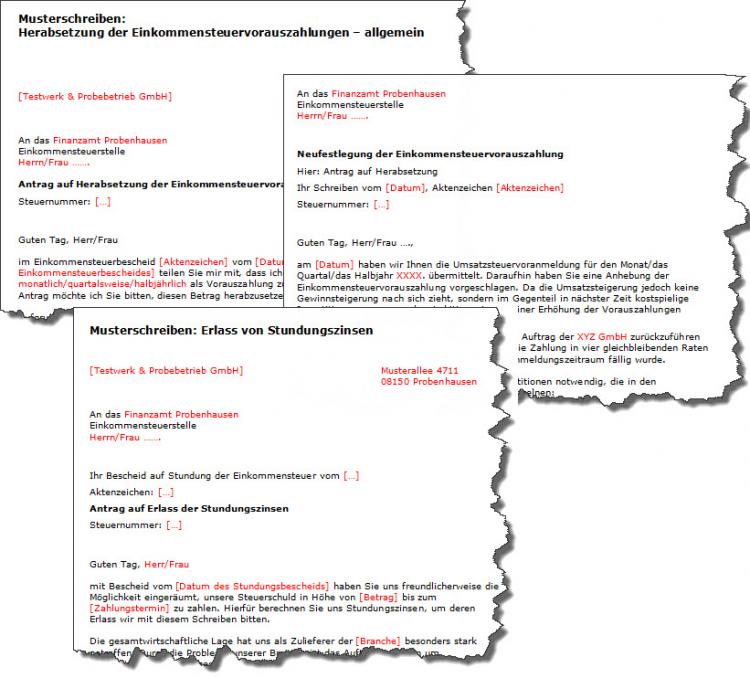

Ausschnitt Musterbriefe "Stundungszinsen" und "Herabsetzung Einkommensteuer-Vorauszahlung"

Für Mitglieder von akademie.de stehen folgende Musterbriefe zum Download bereit: Musterbriefe "Stundungszinsen" + "Herabsetzung Einkommensteuer-Vorauszahlung" (zip, enthält 3 Musterbriefe).

Mit Bild

Anhand der Umsatzsteuervoranmeldung prüft das Finanzamt die Umsatzentwicklung Ihres Unternehmens und schlägt Ihnen eventuell eine Anhebung der Einkommensteuer-Vorauszahlungen vor. Sie haben dann eine Frist, in der Sie auf den Vorschlag reagieren können. Reagieren Sie nicht, wird der vorgeschlagene Vorauszahlungsbetrag erhoben.

Mit Bild

Führt Ihre Umsatzsteigerung nicht zu einer Gewinnsteigerung, teilen Sie dies dem Finanzamt formlos mit und bitten darum, die Vorauszahlung nicht anzuheben. So können Sie beispielsweise geltend machen, dass der gesteigerte Umsatz auf Preise mit einer geringeren Gewinnmarge zurückzuführen ist oder dadurch andere Kosten (z. B. Material- oder Personalkosten) steigen.

Mit Bild

Ein Pferdefuß, der Ihnen böse zu schaffen machen kann: Das Finanzamt kann noch 15 Monate nach Ablauf eines Kalenderjahres die Vorauszahlungen erhöhen, indem es diese zum 10.12. des abgelaufenen Jahres heraufsetzt. Der Erhöhungsbetrag ist dann innerhalb eines Monats zu zahlen. Dies gilt aber nur, wenn die Erhöhung für das zurückliegende Jahr mindestens 5.000 Euro ausmacht. Liegt der Erhöhungsbetrag nicht erheblich über den 5.000 Euro, legen Sie umgehend Einspruch ein und machen höhere Kosten geltend.

Mit Bild

Zum Weiterlesen:

Da bei manchen Finanzämtern jede zweite Steuerfestsetzung fehlerhaft ist, haben Einsprüche vielfach gute Erfolgsaussichten. Kosten fallen nicht an, das Risiko ist gering. Sogar eigene Fehler und Versäumnisse lassen sich durch einen Widerspruch nachträglich korrigieren: "Steuerbescheid: Einspruch beim Finanzamt".