Mit Bild

Planen Sie Ihr Vermögen nach Ihren Zielen

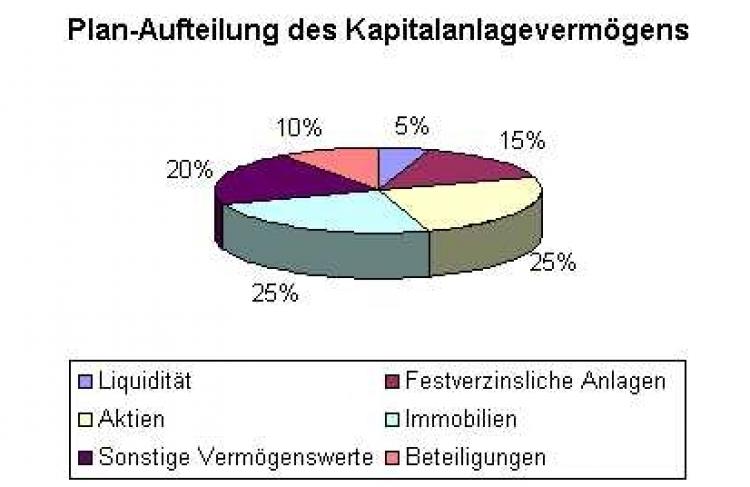

Nun können Sie mit der Planung beginnen. Versuchen Sie, mithilfe einer Zielliste zu einer Plan-Aufteilung Ihres Vermögens zu kommen, die zu Ihren Zielen passt. Ich möchte Ihnen das an unserem Beispiel verdeutlichen:

Mit Bild

Beispiel:

Der Anleger aus dem Beispiel hat zur Zeit eine erhöhte Liquiditätshaltung aufgrund einer kleinen Erbschaft. Das vorrangige Ziel dieses 45-jährigen Anlegers ist der Ruhestandsbeginn mit dem Alter 60.

Daneben möchte er eine Notfallreserve von stets drei Netto-Monatsgehältern besitzen, dies entspricht bei ihm einer Höhe von 15.000 Euro. Da der zeitliche Horizont bis zum Ruhestandsbeginn in 15 Jahren noch sehr lang ist und der Anleger in dem Aktienbereich die größten Chancen auf eine ihm angemessen erscheinende Rendite sieht, ist der gewünschte höhere Aktienanteil gerechtfertigt.

Mit Bild

Plan-Aufteilung eines Kapitalanlagevermögens

Mit Bild

Wenn Sie für sich eine Plan-Aufteilung des Kapitalanlagevermögens (Vermögen ohne Eigenheim) erarbeiten, berücksichtigen Sie Ihre Ziele und Ihre Anlegermentalität. Daneben beachten Sie auch Ihre Sparraten: zum Beispiel kann der Bereich der sonstigen Vermögenswerte kurz vor Auslaufen einer Lebensversicherung durch die überproportional ansteigenden Rückkaufswerte stark steigen, um danach dann eventuell bis auf Null reduziert zu werden.

Mit Bild

Auch kann ein im Prinzip zu hoher Immobilienanteil durch hohe Sparraten im Aktienbereich relativ rasch verringert werden, ohne eine Immobilie abzustoßen.

Mit Bild

Ihre Plan-Aufteilung werden Sie in der Regel nicht durch sofortige Umschichtungen erreichen, da Sie auf die Marktgegebenheiten und Ihre derzeitigen Anlagen Rücksicht nehmen müssen. Fragen Sie sich nun aber bei neuen Anlageentscheidungen stets, inwieweit die neue Anlage Ihrer Plan-Aufteilung dient und damit Ihrer Zielerreichung entspricht.

Mit Bild

In unserem Beispielfall würde der Anleger seine hohe Liquidität nun zunächst für Investitionen im Aktien- und auch im festverzinslichen Bereich verwenden.

Um nun genauer zu wissen, ob Sie mit Ihren derzeitigen Anlagen und Ihrer derzeitigen jährlichen Sparrate Ihr Ziel erreichen werden, bedienen Sie sich der Szenario-Technik. Bei allen Hochrechnungen ist es notwendig, dass Sie bestimmte Bedingungen festlegen und diese dann im Szenario variieren. Dies sind beispielsweise:

die Inflationsrate, damit die Lebenshaltungskosten für den Ruhestand der heutigen Kaufkraft entsprechen

die angenommene Rendite Ihres Vermögens über den gesamten Planungshorizont

die Steuerbelastung im Ruhestand

die zu erwartenden Leistungen aus den diversen Rentenabsicherungsbausteinen (gesetzliche Rente, Betriebsrente....)

die zu erwartenden Leistungen aus Kapitallebensversicherungen.

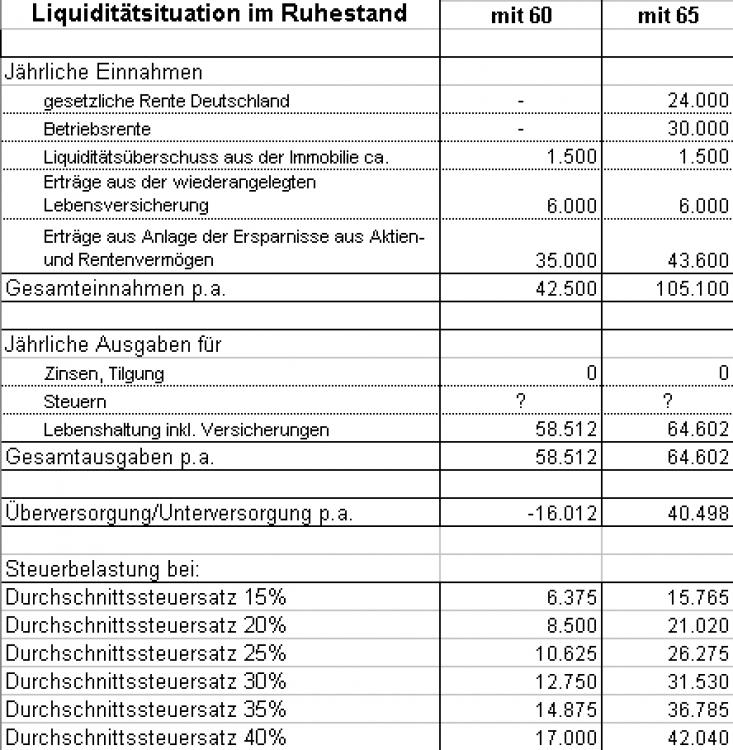

Der Beispiel-Anleger muss für sein Ziel des vorzeitigen Ruhestandes nun zunächst seine Altersvorsorgesituation gemäß seinen getroffenen Annahmen bestimmen. In der nachfolgenden Tabelle sehen Sie, dass bei einem vollständigen Kapitalerhalt das Vermögen noch nicht zur Deckung der Lebenshaltungskosten nach den vom Anleger getroffenen Annahmen ausreicht.

Mit Bild

Liquiditätssituation im Ruhestand

Mit Bild

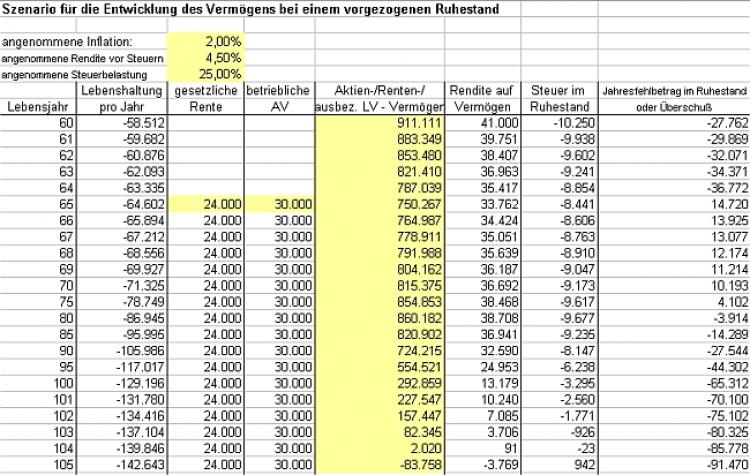

Da der Anleger sich aber durchaus einen Vermögensverzehr vorstellen konnte, haben wir Entnahmeszenarien durchgerechnet. Die nachfolgende Abbildung zeigt einen Ausschnitt der Entwicklung für das vom Anleger als am wahrscheinlichsten eingestufte Szenario. Besonderen Wert hat er darauf gelegt, dass die Renten keinerlei Steigerung erfahren und dass die vermietete Immobilie als zusätzliche Sicherheit unberücksichtigt bleibt. Bei diesem Szenario wäre das Vermögen ungefähr mit dem Alter von 100 Jahren aufgebraucht.

Mit Bild

Szenario für die Entwicklung des Vermögens bei einem vorgezogenen Ruhestand

Mit Bild

Die Konsequenz für den Beispiel-Anleger hier: Wenn ihm dieser Zeit-Puffer und die übrigen Anlagen als Sicherheits-Puffer nicht reichen, müsste er mehr sparen oder später in Rente gehen.

Mit Bild

Wie Sie Ihren strategischen Finanzplan in sechs Punkten umsetzen

Haben Sie Ihren Finanzplan erstellt, geht es an die Umsetzung.

Beseitigen Sie die Lücken in dem Bereich der Risiko-Absicherung.

Optimieren Sie bestehende Geldanlagen: Hat beispielsweise der Finanzplan gezeigt, dass eine Immobilie völlig unrentabel ist, erwägen Sie einen Verkauf.

Legen Sie etwaige freie Liquidität unter dem Fokus der Aufteilung Ihres Kapitalanlagevermögens an.

Sind Umschichtungen erforderlich, prüfen Sie die Marktlage.

Sind Sparpläne neu einzurichten, suchen Sie ein konkretes Produkt aus.

Sind Änderungen beim Testament, Schenkungen oder Klärungen von Rentenanwartschaften nötig, vereinbaren Sie entsprechende Termine.

Pläne ändern sich - sicher auch die Ihren: Mit regelmäßigen Check-ups passen Sie Ihre Strategie an Ihre Lebensumstände an.

Mit Bild

Kein strategischer Finanzplan wird für die Ewigkeit geschrieben.

Oftmals ändern sich wichtige Faktoren: Da wird die Ausbildung der Kinder länger als geplant und Ihre Sparraten sind entsprechend verringert. Oder es kommt eine unverhoffte Erbschaft hinzu. Auch Ziele können sich ändern: Plötzlich wird ein vorzeitiger Ausstieg unumgänglich.

Mit Bild

Ich empfehle Ihnen, jährlich per Aufstellung einer Privat-Bilanz zu überprüfen, ob sich Ihr Vermögen im Gesamtblick wie gewünscht entwickelt. Wenn sich Ihre Lebensumstände ändern, können Sie auch überprüfen, ob beispielsweise die geplante Aufteilung Ihres Vermögens noch sinnvoll ist. Vielleicht erfordert eine neue Lebenssituation eine andere Liquiditätshaltung oder eine andere Einstellung zum Risiko.